본격 금리 인상기에 주식 시장 침체가 이어지는 가운데, 곧 부동산 시장으로도 그 화마가 번질 것이라는 전망이 우세하다. 아래 그림처럼 미국 30년 모기지 금리가 치솟고 있다. 우리나라로 치면 은행에서 30년 만기 주택담보대출 금리 정도일 텐데, 이게 현재 6%를 넘어섰다.

단순 계산으로 3억원을 위 금리로 조달해 집을 샀다 가정하면 연 이자만 거의 2천만원에 이른다. 매달 월급에서 160만원 정도는 통장을 스쳐 지나가는 것. 원금도 30년 균등 분할해 매달 상환한다 치면 매달 250만원이 부동산 구매 비용으로 그냥 녹는 것이다. 월급 실수령으로 300만원 받으면 가처분소득이 50만원 남는다. 먹는 건? 입는 건? 의식주 말고? 부동산 시장도 차갑게 식어갈 수밖에 없는 현실이다.

뉴욕 맨해튼이긴 하지만 화장실도 공용인 위 원룸이 월세 90만원 수준이란다. 현관문 열고 들어오면 바로 부엌, 자고 일어나면 천장에 머리를 찧는 것은 기본이다. 맥도널드 빅맥 세트도 우리나라 돈으로 환산하면 3만원에 가깝다는데, 달러 환율 계속 오르니 그것도 계속 오를 듯. 미국의 살인적인 물가를 가늠케 한다.

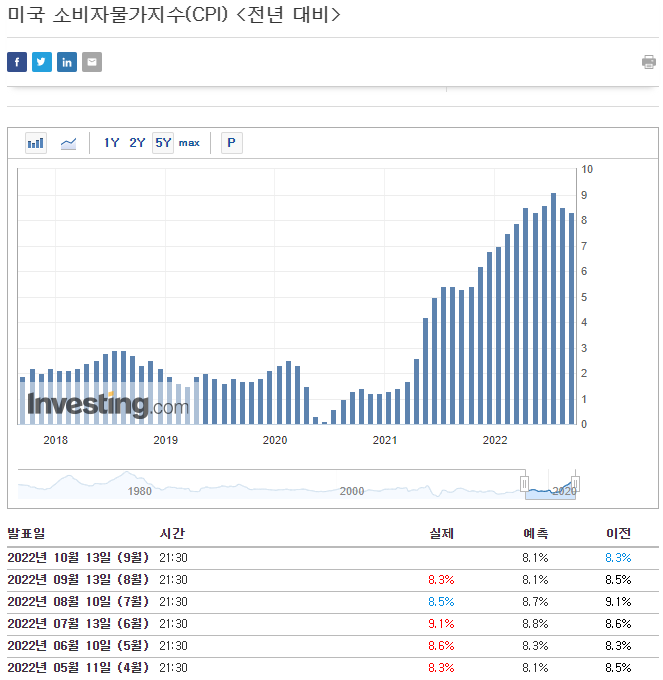

연준 자이언트 스텝의 결정적 한 방이 되었던 이번 소비자물가지수(CPI) 충격도 대부분 렌트비 급등에서 기인했다. 국제유가 하락에 전월대비 소폭 하락하긴 했지만, 예측치인 8.1%를 상회하며 서프라이즈를 기록했다.

유가는 소폭 꺾였을지언정 대부분 월세로 사는 미국인들의 렌트비 부담이 문제였다. 식품과 에너지 분야를 제외한 근원 CPI가 예측치였던 6.1%를 상회하는 6.3%로 발표되며 시장 충격 - 여전히 높은 인플레이션 우려 - 연준의 자이언트 스텝(0.75bp) 금리인상 빌미를 제공하며 이 사달이 났다.

강 건너 불구경이 아니다. 한미 기준금리가 역전된 마당에 해외 자본유출을 막으려면 우리나라도 가파르게 금리를 따라 올릴 수밖에 없는 구조이기 때문. 이에 따라 국내 주택담보대출 금리 상단이 연말 연 7%를 상회할 것으로 전망되고 있다. 3억 원 7% 주담대로 대출받으면 연 이자가 2천1백만원, 한 달 이자는 175만원이다. 8%면 월 이자비용만 200만원이다.

집 살 때 100퍼 현금 지불하고 살 수 있는 사람은 얼마 안 될 거다. 구매 시 무조건 대출이 낄 수밖에 없는 자산군이 부동산인데, 자금 조달 금리가 저렇게나 올라버리니 거래가 급감할 수밖에 없다. 서울 아파트값은 17주 연속 하락 중이고, 하락 추세는 앞으로도 꽤 오랜 기간 이어질 것으로 전망된다.

영끌이니 폭망이니 폭락이니, 각 언론사에서도 연일 자극적인 헤드라인으로 포털을 도배하고 있다. 하지만 글쎄, 부동산은 주식처럼 호가 쭉쭉 빠진다고 막 바로 집어던질 수 있는 자산도 아니지 않나. 고통스럽더라도 반강제적으로 존버해야 하는 이들이 비율적으론 훨씬 더 많을 거다. 아래 기사들처럼 진짜 폭망일지 존버가 승리할지는 두고 볼 일이다.

※ 참고:

"영끌했는데 폭망했네"…주담대 금리 연말 8% 찍는다 '공포'

"영끌했는데 폭망했네"…주담대 금리 연말 8% 찍는다 '공포', 고정형 주담대 지표금리 금융채 금리 11년만에 최고 변동형 주담대 지표금리 코픽스도 가파르게 올라

www.hankyung.com

서울 집값, 17주째 하락…지방 하락폭 더 커져

서울 집값, 17주째 하락…지방 하락폭 더 커져 , 규제 전면해제 직전 가격동향 전국 -0.19%…10년來 최대 낙폭 서울 도봉 -0.31%, 노원구 -0.28% "뒤늦은 규제 완화보다 추가 금리 인상이 더 무서워"

www.hankyung.com

'빅스텝에 누가 집 사나'…아파트 팔자만 넘쳐나 '패닉'

부동산 > 부동산일반 뉴스: 서울 아파트값의 하락세가 계속되는 가운데 아파트를 사려는 사람보다 팔려는 사람이 더 많은 수급 불균형도 심화되면서 이번주 매매수급지수가 3년 3개월 만에 최저

www.sedaily.com

'부동산' 카테고리의 다른 글

| 코픽스 금리 3.98%, 주담대 금리 8% 돌파 (0) | 2022.11.23 |

|---|---|

| 투기과열지구 조정지역 해제, 11월 14일부터(서울, 과천, 성남, 하남, 광명 제외) (1) | 2022.11.10 |

| (일정 변경) 송파 시그니처 롯데캐슬 특별공급, 서울 아파트 줍줍 무순위 로또 청약 정보 (0) | 2022.10.07 |

| 34평이 1억원대? 부동산 침체기 역전세난 깡통전세, 폭락 전조인가 (3) | 2022.10.06 |

| 8억대 서울 아파트 무순위 줍줍 로또 청약 모집 공고문 (10/5, 송파 시그니처 롯데캐슬) 시세차익 최소 5억 기대 (0) | 2022.09.30 |

댓글